<b><font size="4">第1四半期の売上高はPMIの軟化、エレクトロニクス市場の低迷、厳しい競合環境を反映し、予想よりもわずかに軟調な結果 </font></b><br>

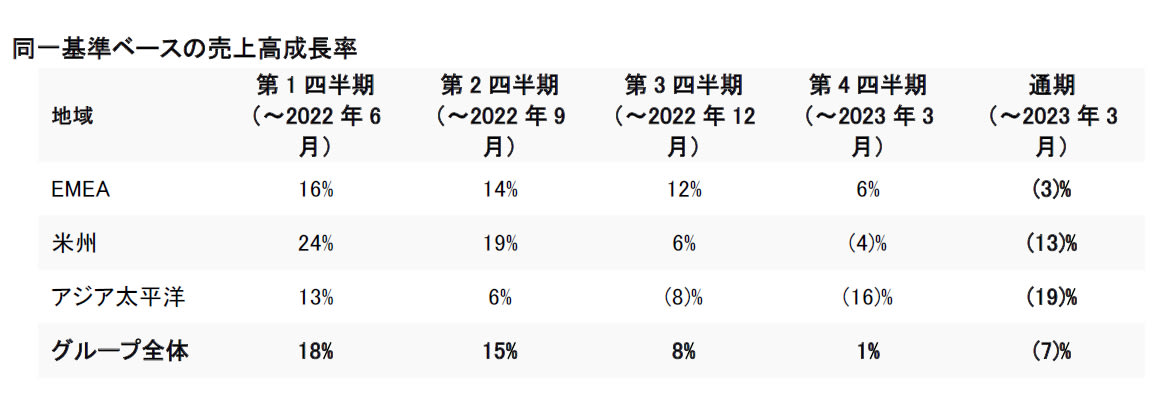

●総売上高は2%減となった一方、Risoul社とdomnick hunter社の買収により6%の増収となりました。<br> ●PMIの悪化、厳しい状況が続くエレクトロニクス市場、低迷する産業市場といった厳しい環境が反映された形で、同一基準ベースの売上高は7%減となりました。<br> ●EMEAおよび米州の取引は予想よりもわずかに軟調で、アジア太平洋地域は不安定な状態となっています。<br> ●第1四半期の同一基準ベースの売上高は、2022/23年度のOKdo社の戦略的ポジショニングの見直しによる1%を超えるグループ売上高の減少、また報告済みの2022/23年度第1四半期における供給の制約(特にエレクトロニクス製品)の追い風がなくなったことと、顧客による在庫増加の動きが緩んだことによる影響を受けました。<br> ●当社売上高の約78%を占める産業用製品群の同一基準ベースの売上高は横ばいで推移し、エレクトロニクス製品群は24%の減収となりました。<br> ●6月末に完了した3憶1300万ポンドのDistrelec社の買収により、欧州大陸におけるプレゼンスが広がり、大きな相乗効果が期待されます。<br>

最高経営責任者、サイモン・プライスのコメントは以下のとおりです。<br> 「当四半期の業績は、困難なマクロ経済環境と厳しい競争環境が反映された結果、予想よりもわずかに軟調でした。さらに厳しさを増しているこのビジネス環境の中、より焦点を絞って原価ベースを効果的に管理しながら未来に向けた戦略的投資を続けることで、当社はうまく対応しています。当社の戦略、また大きな機会に対する自信を背景に、これからもステークホルダーの皆様に向けて長期的かつ循環的な価値創出を実現していけるように、グループ全体の位置付けを確立していきます」<br>

<b><font size="4">注記:</font></b><br>

・同一基準ベースでの売上高成長率は、買収、為替相場の変動、年ごとの営業日数の相違などによる影響を排除するために調整した数字です。買収先企業の業績は1年経過後に初めて組み込まれ、その時点でその期と比較対象期の両方に同じ月数分の業績が反映されます。2022/23年度は2023/24年度の平均為替レートで換算します。<br> ・PMI(Purchasing Manager Index: 購買担当者景気指数)とは、景況感へのタイムリーな洞察を提供することを目的としたアンケート調査に基づく経済指標です。PMIは、GDP(国内総生産)などの公式データで経済動向の変化を予測するために広く使われているとともに、公式データの公開の遅れや可用性の低さ、データの質の問題などから、公式データに代わる経済実績や景況感を示す指標として使われることもあります(出典:S&P Global)。<br> ・当社の利益は引き続き、海外事業の利益を換算する際の為替レートの変動による影響を受けています。2023年3月31日を期末とする事業年度のユーロと米ドルの平均為替レートは、それぞれ1ポンド=158ユーロと1.206ドルでした。 ユーロが1セント変動するごとに税引前調整後当期利益に約210万ポンドの影響が出ます。また米ドルが1セント変動するごとに税引前調整後当期利益に約120万ポンドの影響が出ます。<br> ・2022/23年度と比較して 2023/24年度の営業日数が少ないことが、売上高に約2400万ポンドのマイナス要因をもたらすと見込んでいます。