<b><font size="4">稼働率の改善、インフレ、調整後営業利益転換率の改善により好調な財務業績を達成</font></b><br><br>

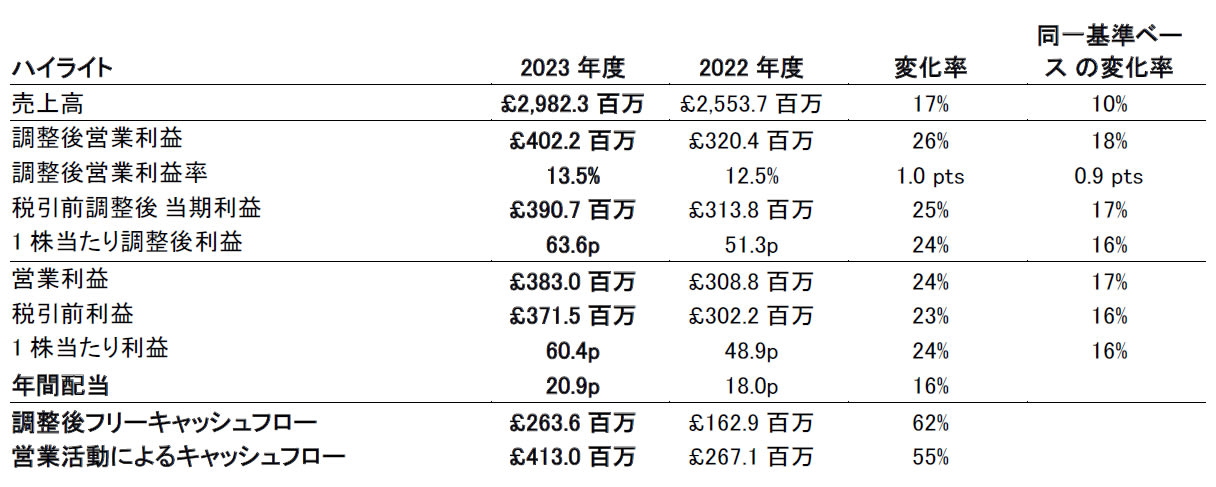

●17%の増収のうち、同一基準ベースでの増収率は10%で、2%は買収、5%は為替差益によるものです。<br>

●当社売上高の76%を占める産業用製品群では、同一基準ベースで16%の増収となりました。一方、23%を占めるエレクロニクス製品の収益は1%増加しました。<br>

●調整後営業経費は18%増加し、同一基準ベースでは13%増加しました。これは、インフレの影響に加え、約2,000万ポンドの戦略的投資と、経済的に困難な時期に従業員を支援するため1,000万ポンドの一時支出を行ったことによるものです。<br>

●調整後営業利益率は0ポイント増え13.5%となり、調整後営業利益転換率は29.7%でした。<br>

●最終的な配当は7pで、年間配当は20.9pとなりました。<br><br>

<b><font size="4">オペレーション面と戦略面での改善に対する投資を継続</font></b><br><br>

●製品とコンテンツの管理を強化し、提案力の向上を図ります。<br>

●より地域に根差した持続可能なビジネスモデルを実現するため、輸送や販売のあり方を最適化します。<br>

●詳細な顧客分析を実施し、顧客に対する理解を深めサービスの質を向上させます。<br><br>

<b><font size="4">優れた財務管理とキャッシュの創出が内部投資と外部投資を後押し</font></b><br><br>

●調整後フリーキャッシュフローは2億6,400万ポンドで、在庫投資の影響は限定的でした。<br>

●1億1300万ポンドの純負債のうち、2億3,400万ポンドは買収によるもので、調整後EBITDA有利子負債倍率は2倍(Distrelec買収後は約0.9倍)です。<br>

●使用資本利益率は、良好な収益状況を反映し8%と高水準を維持しており、財務規律を堅持しています。<br>

domnick hunterと<br><br>

<b><font size="4">最新の業績と見通し</font></b><br>

産業用製品市場では、EMEAを中心に極めて好調な業績を続けています。一方、2023/24年度の期初7週間の取引状況を示すPMIデータからは、産業用製品の成長が鈍化しつつあることが伺えます。また、エレクロニクス製品市場も弱含みで、競争の激化が続いています。ただ、不透明さを増す経済環境にもかかわらず昨年は比較的堅調な一年であったことを踏まえ、下半期の業績向上に一層注力するという前提で、2023/24年度のコンセンサス利益予想は現状維持としております。<br><br><br>

<b><font size="3">注記:</font></b><br>

・同一基準ベースでの変化率は、買収の影響や海外の業績の為替換算時の為替レートの変動の影響を排除したもので、2021/22年度は2022/23年度の平均為替レートで換算します。また、売上高は、年ごとの営業日数の相違による影響を排除するよう調整されています。買収先企業の業績は1年経過後に初めて組み込まれ、その時点でその期と比較対象期の両方に同じ月数分の業績が反映されます。<br>

・調整後の数値は、事業買収により生じる無形資産の償却と減損、買収関連項目、多額の組織再編費用、多額の資産評価損、臨時の年金給付または費用、大幅な税率変更およびそれに伴う所得税を除外しています。<br>

・Distrelec B.V.の買収は規制当局による認可を条件としており、2023年7月末までの完了を見込んでいます。<br>

・2024年3月31日を期末とする事業年度のコンセンサスは、売上高31億1600万ポンド、調整後営業利益3億9,000万ポンド、税引前調整後当期利益3億7,900万ポンドとなっています(出典:com/investors/analyst-coverage)。